炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中金非银及金融科技

中金研究

我们维持此前对于行业2023年展望的判断,重申保险行业各个细分领域的基本面当前仍处于U型底部,后续向上概率较高、空间较大,2Q23以来市场对于资产端预期走弱对中资寿险表现带来强力压制,随着市场情绪开始改善,我们预期行业将乘势而上,有望回归估值修复。

摘要

中资寿险:估值隐含对于资负两侧的双重悲观预期,修复空间在板块内最为可观。我们认为2Q23以来资产端预期走弱对行业带来强力压制,包括对长端利率及股市的预期,当前“活跃资本市场”的政策预期下后者改善可期,行业有望乘势而上,而后续如有推动经济预期改善的因素出现则将提供更有力的催化;我们维持对于行业迈向新增长周期的判断,我们看到的不仅是新业务回暖,还有诸多行业经营层面的积极变化发生,预计短期内资产端弹性影响个股修复动能,中长期内负债端表现决定修复空间和合理估值水平。

外资寿险:基本面稳健,短期内估值扩张或相对缓慢。随着疫情影响消退以及大陆访港客业务的复苏,我们预计1H23外资寿险的NBP/VONB同比强劲增长,但受制于流动性、外资撤出及中资寿险挤压等影响,短期内估值或难以大幅扩张。

风险提示

新单保费增长不及预期;长端利率大幅变动;资本市场大幅波动;自然灾害;政策及监管不确定性;海外金融风险事件。

正文

中资寿险:估值隐含对于资负两侧的双重悲观预期,修复空间在板块内最为可观

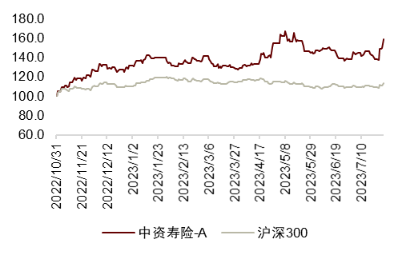

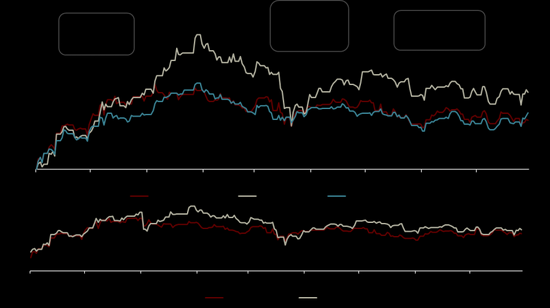

11月至今股价复盘:新保单销售超预期在股票市场、长端利率上下波动的情况下驱动行业估值上行。A/H中资寿险板块去年11月以来分别上涨59.1%/66.4%(截至2023.7.28),跑赢沪深300/恒生指数45.3/30.8个百分点。尽管这期间投资者对于经济的预期较为波动,保险板块整体依旧取得了较为明显的超额收益,我们认为这是由于新保单销售的超预期能够在股票市场、长端利率上下波动的情况下驱动行业估值上行。

图表:中资寿险-A/H去年11月至今跑赢沪深300/恒生指数(截至2023.7.28)

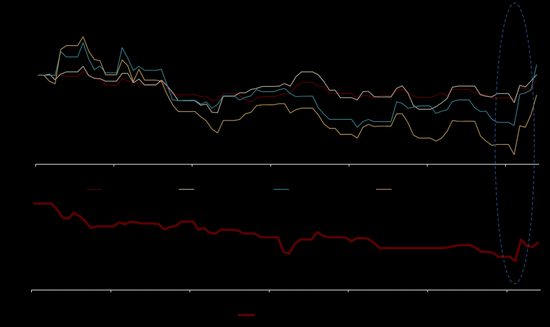

资产端决定短期方向,市场情绪改善之下估值压制或得以消除。基于近期与海内外机构投资者的交流,我们认为2Q23以来市场对于宏观环境的悲观情绪是板块短期内的主要压制,且海外机构对此的担忧强于内资,悲观情绪影响下年初至今的新业务表现并没有被合理定价。资产端的悲观预期包括对长端利率及股市的预期,当前“活跃资本市场”的政策预期下后者改善可期,行业有望乘势而上,我们认为后续如有推动经济预期改善的因素出现则将提供更有力的催化。

图表:5月以来经济预期转弱下板块股价表现跑输大盘;政治局会议后情绪改善,股价有所反弹 (截至2023.7.28)

中期维度内,行业经营情况将决定估值变动方向,负债端仍有超预期空间。我们维持此前对于行业2023年展望的判断,认为中资寿险将开启新一轮增长周期,在持续承压后回正,新业务回暖之外行业经营层面还有诸多积极变化正在发生,如储蓄险热销带来的高净值客户和高素质 *** 人以及寿险改革效果的显现,这些因素将为行业长期经营改善带来更多可能。

►行业此前粗放式发展带来的负面影响已经基本出清:随着上轮增长周期的主力险种—重疾险在新业务的比重跌至较低水平、旧有 *** 人团队的人员削减和结构优化接近尾声,我们认为行业此前粗放式发展带来的负面影响已经基本出清。

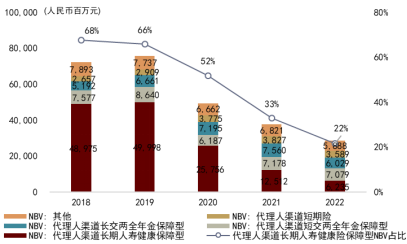

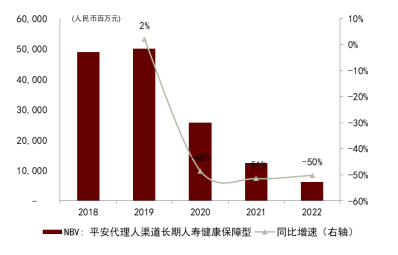

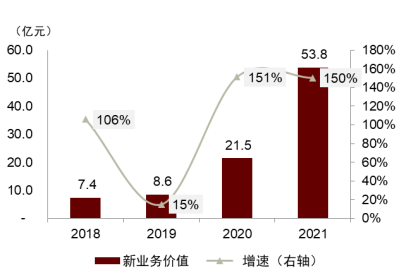

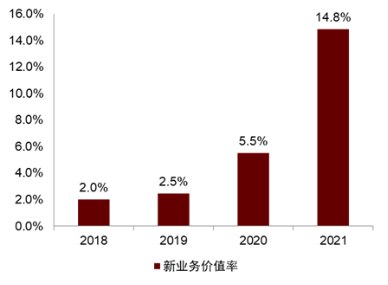

►储蓄险迎来发展机遇,驱动行业迈向新增长周期:1)自上而下看,我们认为居民资产配置拐点(减配房地产)或将扩大金融资产蛋糕、利率下行及居民风险偏好变化或将增强居民保值增值意愿、银行理财净值波动下具备保本属性的保险产品稳健属性凸显,上述因素共同推动储蓄险迎来趋势性增长;2)自下而上看,储蓄险高景气度在过去几年已经得到印证:行业内众多中型公司(如中邮人寿)过去几年凭借储蓄险业务及银保渠道实现新业务价值快速增长;平安在 *** 人队伍从2018年的142万人下降到2022年的45万人过程中,寿险业务除长期保障型业务以外险种的NBV规模仅下跌3.1%,这其中还包括假设调整带来的负面影响。

► 我们看到的不仅是新业务回暖,行业还有更多积极的变化发生:1)储蓄险需求高增为保险行业带来更多的高收入客群,这为行业后续拓展其他业务、服务带来可能;2)储蓄险高增亦推动优质 *** 人收入增加,导致 *** 人收入分化,进而吸引优质人员加入、间接推动低产能人员退出,加速行业 *** 人转型。

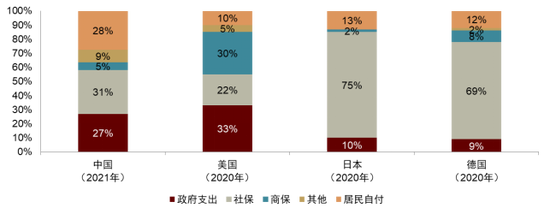

► 保障型业务仍有空间,行业正积极改革重塑经营模式:1)从医疗卫生支出来看,我国居民自付部分相较发达国家仍然较高,保障型产品遇阻的原因并非市场已经饱和。2)我们认为过去几年重疾险等业务疲软的主要原因在于经营模式粗放,产品、渠道均仅适用于保障意识较高或者相对容易被说服的人群,旧有模式难以触达、转化深层次的保障需求,而持续多年的寿险改革正重塑行业经营模式,储蓄险高增也将间接助推改革进程。

图表:以平安为例,上轮增长周期的主力险种——重疾险在新业务的比重跌至较低水平

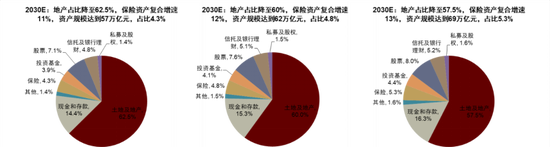

图表:假设2030年房地产资产占比从65%下降至62.5%/60%/57.5%,我们预计2030年保险资产占比将从3%上升至4.3%/4.8%/5.3%,对资产规模达到57/62/69万亿,对应复合增速为11%/12%/13%

资料来源:中国证券投资基金业协会,银保监会,银行业理财登记托管中心,信托业协会,保险业协会,保险资产管理业协会,中国人民银行,中央国债登记结算有限责任公司,国家统计局,全国社会保障基金理事会,人社部,中金公司研究部

图表:中邮人寿过去几年凭借储蓄险业务及银保渠道实现新业务价值快速增长

资料来源:中诚信国际《中邮人寿保险股份有限公司2021年度跟踪评级报告》、《中邮人寿保险股份有限公司2022年度跟踪评级报告》,中金公司研究部

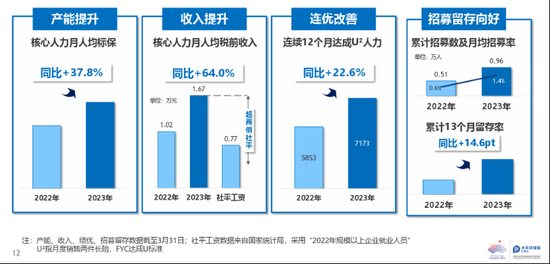

图表:以太保为例,储蓄险高增下推动核心 *** 人产能及收入提升

图表:中国医疗费用支出中居民自付占比显著高于美国/日本/德国

外资寿险:基本面稳健,短期内估值扩张或相对缓慢

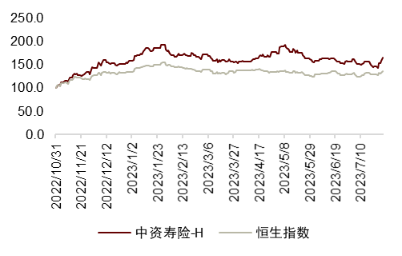

11月至今股价复盘:海外风险事件带来不确定性,外资流出压制股价表现。友邦保险/保诚去年11月以来分别上涨31%/49%(截至2023.7.28),分别较恒生指数跑输5 ppt/跑赢13ppt。11月以来外资寿险受益于通关及疫情政策优化,市场对板块的基本面预期及估值有所修复,但受3月硅谷银行破产等海外金融风险事件、国内增长前景趋弱下海外资金流出等影响,外资寿险股价均受到一定压制。

图表:外资寿险11月至今股价走势(截至2023.7.28)

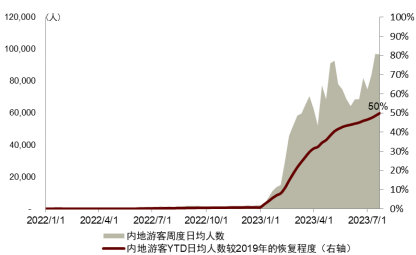

NBP/VONB或继续稳健增长,但估值抬升空间较为有限。得益于疫情政策优化后内地市场 *** 人活动量修复及通关后访港客业务复苏,外资寿险板块1Q23新业务价值录得强劲双位数正增长。根据中国香港入境事务处披露,当前内地游客日均访港人次已恢复至2019年50%(截至7.22)的水平,由于基数较低,我们预计下半年外资寿险或将继续受益于大陆访港客业务的恢复,但考虑到流动性、外资撤出及中资寿险的挤压等,短期内估值或难以大幅扩张。

图表:1Q23大陆访港快速修复、2Q23有所放缓,当前内地游客日均访港人次已恢复至2019年50%的水平(截至2023.7.22)

Source

文章来源

本文摘自:2023年7月30日已经发布的《保险2023下半年展望:资产端预期开始变化,中资寿险有望乘势而上》

毛晴晴 分析员

姚泽宇 分析员

发表评论